Как проверить свою кредитную историю

Кредитная история — это досье, в котором хранится история кредитных отношений с финансовыми организациями. Другими словами — это информация о том, сколько у вас было кредитов, и как вы по ним платили.

Досье на заемщика заводится в момент его первого кредита. При рассмотрении заявки на кредит банки анализируют кредитную историю потенциального заемщика и созаемщиков.

Как быстро узнать свою кредитную историю

Быстро проверить свою кредитную историю можно в СберБанк Онлайн в разделе «Кредиты», стоимость услуги — 580 руб. Отчет можно будет скачать в личном кабинете.

Кредитный отчет будет содержать несколько разделов:

- Детальный отчет. Вся кредитная история в одном документе, который можно скачать в формате PDF.

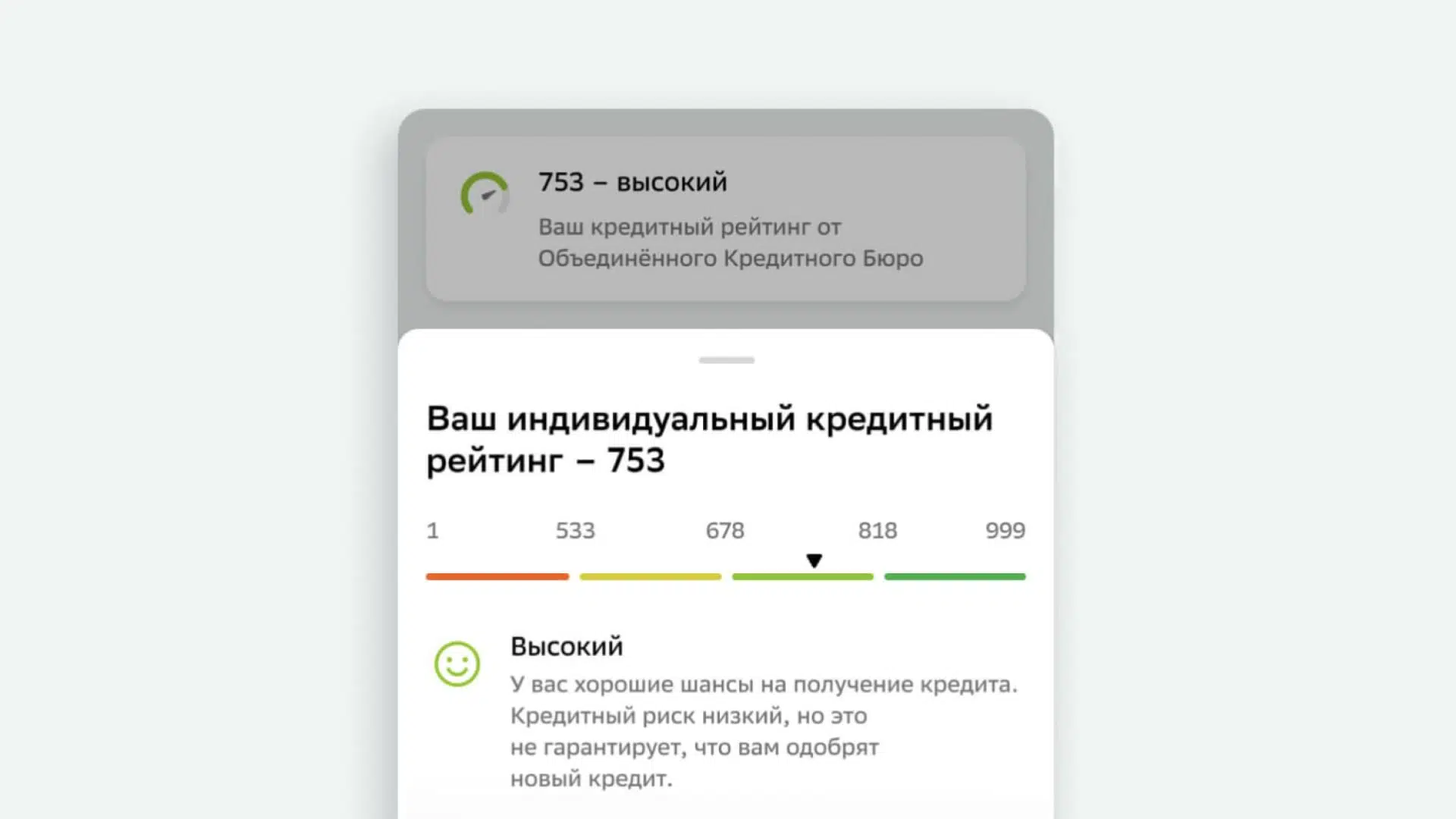

- Индивидуальный рейтинг кредитной истории. Оценка от 1 до 999, которая показывает уровень качества вашей кредитной истории.

- Кредитные обязательства. Все кредиты и кредитные карты — действующие и закрытые.

- Заявки на кредит. Информация и текущий статус по заявлениям.

- Кто запрашивал историю. Банки и компании, которые интересовались вашей кредитной историей.

- Договоры обеспечения. Документы, гарантирующие банку, что заемщик выплатил кредит.

Кредитный рейтинг показывает, насколько хороша кредитная история. По сути, это уровень надежности и ответственности заемщика перед кредитными организациями.

Если вы вносите все платежи по кредитам вовремя и у вас немного открытых кредитов, кредитный рейтинг будет высоким.

По каждому кредиту вы увидите детальную историю платежей с указанием допущенных просрочек. Также в отчете будет видно, кто и когда проверял вашу кредитную историю. Например, банки делают запросы при рассмотрении заявления на кредит, чтобы сообщить свое решение.

Как получить кредитную историю через Госуслуги

Есть еще один способ получить свою кредитную историю. Но для этого сперва надо узнать, в каком бюро кредитных историй (БКИ) она хранится.

Запрос можно сделать в разделе «Налоги» → «Поиск бюро с вашей кредитной историей» на портале Госуслуг. Потребуются данные паспорта и номер СНИЛС. Банк России направит ответ в ваш личный кабинет на Госуслугах.

В полученном электронном документе будет информация о БКИ, в которых хранится ваша кредитная история, и ссылка на сайт бюро. Заказать кредитный отчет можно, перейдя по ссылке в документе или обратившись в конкретное БКИ напрямую. Как сделать запрос правильно, бюро кредитных историй публикует на своем сайте.

Получить кредитную историю можно бесплатно два раза в год в каждом бюро кредитных историй. За последующие (в течение года) обращения БКИ может брать оплату.

Плохая кредитная история — главная причина отказа в кредите

Нарушения условий кредитного договора — просрочка платежа, уклонение от платежей или судебные разбирательства по кредитным договорам — приводят к испорченной кредитной истории и могут стать причиной отказа в кредите.

Если было несколько просрочек сроком до 5 дней, то кредитная история уже не идеальная, но клиент может обращаться в банк за ипотекой.

Более длительные просрочки по кредитам — это уже испорченная кредитная история. Клиент зарекомендовал себя как неблагонадежный заемщик, и банк с большой вероятностью откажет в ипотеке.

Если же кредит не был выплачен вообще, проводились судебные взыскания, будет однозначный отказ.

Какие факторы влияют на кредитный рейтинг

Кредитный рейтинг рассчитывается и обновляется автоматически на основе вашей кредитной истории с учетом различных факторов. Вот некоторые из них:

1. Просрочки по платежам. Учитываются как текущие, так и прошлые просрочки: их количество, размер, продолжительность и давность. Даже если задержки произошли несколько лет назад, они могут негативно сказаться на рейтинге.

2. Количество платежей, сделанных после погашения просрочек. Чем больше таких платежей вы осуществите, тем лучше, так как это свидетельствует о восстановлении вашей способности вовремя выполнять финансовые обязательства после временных трудностей.

3. Число недавних заявок на кредиты. Чем больше заявок вы подали, тем ниже ваш рейтинг, поскольку это может создать впечатление, что у вас есть финансовые проблемы и вы срочно ищете средства.

4. Тип кредиторов, к которым вы обращаетесь: банки или микрофинансовые организации? Обслуживание микрозаймов связано с повышенными рисками.

5. Количество действующих и погашенных кредитов. Чем больше у вас текущих кредитов, тем выше риск одновременного невыполнения этих обязательств. Однако успешное погашение крупных кредитов в прошлом может сыграть положительную роль.

Как исправить кредитную историю

Исправить кредитную историю нельзя, но можно попробовать ее улучшить.

Оформите кредитную карту или небольшой потребительский кредит, который вы будете аккуратно и точно в срок выплачивать. Свежая история своевременных платежей улучшит вашу репутацию в глазах новых кредиторов.

Рекомендуем

Актуальное

Телеграм-канал Домклик