Как изменить условия и состав участников в договоре ипотеки

Выплата ипотеки, как правило, занимает не один год. За это время могут произойти события, требующие изменений в условиях кредитного договора: рождение ребенка и выделение ему доли, развод с разделом имущества и другие непредвиденные обстоятельства.

Клиенты, оформившие ипотечный кредит в Сбербанке, могут решить все эти вопросы онлайн в личном кабинете обслуживания полученной ипотеки.

Рассказываем о самых распространенных причинах изменения кредитного договора и объясняем, как это сделать.

Важно! Любое изменение кредитного договора — это фактически переоформление ипотеки. Банку надо вновь выполнить все проверки и оценить риски новых условий. Это индивидуальный процесс, и финальное решение в любом случае остается за банком.

Выделение доли в залоговом объекте недвижимости

Чаще всего это происходит при использовании средств материнского капитала на улучшение жилищных условий. Могут быть и другие причины для выделения доли родственникам в ипотечной недвижимости.

Например: Илья и Светлана — семейная пара — взяли двухкомнатную квартиру в ипотеку. Через два года у них родился ребенок. Средства материнского капитала родители решили использовать, чтобы частично погасить ипотеку, а после — выделить долю в квартире ребенку.

Какие нужны документы

- анкета нового собственника (при включении нового собственника в состав созаемщиков)

- паспорт нового собственника (если он старше 14 лет)

- свидетельство о рождении нового собственника (если возраст менее 14 лет)

- документы, подтверждающие родство (свидетельство о браке, свидетельство об усыновлении и т.д.)

- документ-основание перераспределения доли (договор дарения, договор купли-продажи и т.д.)

Комиссия за услугу составит 15 000 рублей. Если доли выделяются в связи с использованием средств материнского капитала, документ предоставляется бесплатно.

Важно! В согласии банка указан срок, в течение которого заёмщику необходимо осуществить выделение долей, то есть зарегистрировать изменения в Росреестре. В противном случае услугу придётся заказывать повторно.

Изменение состава созаемщиков

Созаемщик — человек, который вместе с основным заемщиком отвечает за своевременное погашение ипотечного кредита. Если заемщик перестает платить, ответственность перед банком будет нести созаемщик. Рассмотрим три случая изменения состава созаемщиков, разрешенных банком.

Исключение созаемщика из состава должников

Например: Илья и Светлана — муж и жена. Илья — основной созаемщик, квартира оформлена на двоих. Супруги развелись, кредит еще не погашен. Договорились, что квартира остается Илье, а Светлана выходит из состава должников.

Замена созаемщика

Например: та же ситуация, но представим, что дохода Ильи недостаточно для оплаты кредита. Просто добавить нового созаемщика нельзя, можно только заменить. Вместо бывшей супруги созаемщиком становится, например, отец Ильи.

Переход статуса титульного заемщика другому созаемщику

Например: Илья, будучи основным заемщиком, при разводе решил передать свою долю в квартире бывшей жене Светлане. Она станет единственным собственником, и по условиям банка, статус основного (титульного) заемщика должен перейти к ней.

Какие нужны документы

- анкета нового созаемщика

- паспорта всех действующих и новых заемщиков/созаемщиков

- документы, подтверждающие финансовое состояние и трудовую занятость оставшегося заемщика/нового заемщика/созаемщиков

- кредитный договор и документы на объект недвижимости (например, договор купли-продажи, договор долевого участия, договор уступки прав требования) и, при наличии, свидетельство о праве собственности или выписка из ЕГРН.

- при разводе: свидетельство о расторжении брака и соглашение о разделе имущества

- если развода не было — брачный договор с разделом имущества и обязательств

О том, как поделить ипотечную недвижимость при разводе, читайте в статье «Ипотека при разводе: как делится недвижимость»

Комиссия за услугу составит 15 000 рублей. Если изменение состава созаемщиков определено решением суда, связано с призывом на военную службу или мобилизацией, документ предоставляется бесплатно.

Замена недвижимости в залоге у банка

Пока вы платите ипотеку, она находится в залоге у банка — на ней есть обременение и распоряжаться свободно вы ей не можете. Но у вас есть вариант предоставить банку другую недвижимость в качестве залога, а с этой квартирой делать, что захотите.

Например: Илья и Светлана оформили в ипотеку однокомнатную квартиру, а через три года купили квартиру побольше и ипотечную однушку решили продать. Для этого нужно переоформить залог на новую квартиру, а после вывести из залога старую.

Какие нужны документы

- документ-основание возникновения права собственности заемщика (договор купли-продажи, мены, дарения, свидетельство о праве на наследство, решение суда, договор передачи (приватизация), разрешение на строительство и др.)

- отчет об оценке стоимости недвижимости

- выписка из Единого государственного реестра недвижимости (ЕГРН)

- нотариально удостоверенное согласие супруга(и) на передачу недвижимости в залог, либо заявление залогодателя недвижимости о том, что на момент приобретения права собственности он в браке не состоял (нотариальное или составленное в банке в присутствии сотрудника)

- справка из жилищно-эксплуатационного органа об отсутствии зарегистрированных жильцов в жилом помещении или выписка из домовой книги, содержащая сведения о наличии/ об отсутствии зарегистрированных жильцов

- разрешение органов опеки и попечительства в соответствии с требованиями действующего законодательства (при необходимости)

- брачный договор (при наличии)

Комиссия за услугу составит 3 000 рублей.

Важно! При замене залогового объекта недвижимости обременение с предыдущего объекта банк снимает самостоятельно только после регистрации ипотеки на новый объект.

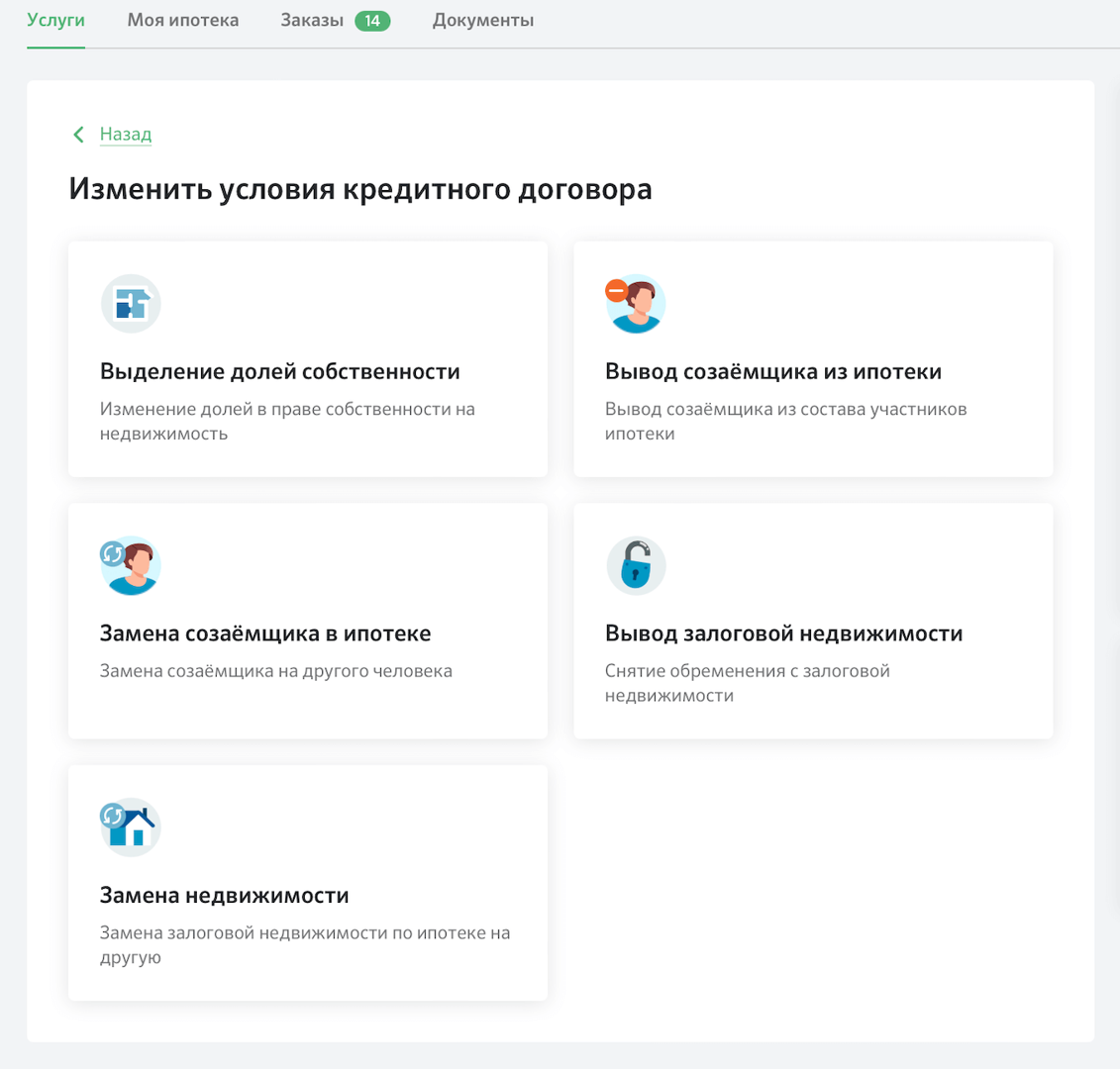

Как изменить условия кредитного договора

✅ Клиент подает документы на изменение состава участников или залога в любом офисе Сбербанка либо в личном кабинете обслуживания полученной ипотеки на сайте Домклик («Каталог услуг» — «Изменить условия кредитного договора») без лишних визитов в банк

✅ Банк проверяет предоставленный пакет документов, рассматривает заявление клиента и принимает решение

✅ В случае положительного решения банк дает согласие на изменение условий кредитного договора

✅ В кредитную документацию вносятся изменения путем составления дополнительного соглашения и договора обеспечения (при необходимости), а также изменения в закладную (при наличии)

✅ Изменения регистрируются в Росреестре

✅ После регистрации изменений в Росреестре клиент предоставляет в банк документы, подтверждающие регистрацию (зарегистрированный договор, выписка из ЕГРН)

✅ Банк вносит изменения в системы учета кредитных договоров

Сколько времени занимает рассмотрение заявки

Рассмотрение заявки и принятие банком решения происходит в течение 30 дней.

Читайте также: У меня квартира в ипотеку: что я могу с ней делать

Рекомендуем

Актуальное

Телеграм-канал Домклик